疯狂的焦炭:5月起经历7次调价 累计涨幅达550元/吨

2018年06月14日 11:45

来源:凤凰网综合

本轮焦炭现货自5月初开始上涨,目前已经历7次调价,累计上涨550元/吨。在4月底焦化厂陷入小幅亏损、钢厂焦炭库存相对高位情况下,市场难以预料焦炭现货能有目前累计550元/吨涨幅,相对2017年下半年以来焦炭几次上涨行情,本轮焦炭现货上涨驱动力更为复杂,关键点在于徐州焦化厂厂停产与高炉复产节奏,以及后期乌海环保检查、山东上合会议等对供给端影响加大。

A站千万用户隐私“裸奔” 暗网售价飙至40万元

本轮焦炭现货自5月初开始上涨,目前已经历7次调价,累计上涨550元/吨。在4月底焦化厂陷入小幅亏损、钢厂焦炭库存相对高位情况下,市场难以预料焦炭现货能有目前累计550元/吨涨幅,相对2017年下半年以来焦炭几次上涨行情,本轮焦炭现货上涨驱动力更为复杂,关键点在于徐州焦化厂厂停产与高炉复产节奏,以及后期乌海环保检查、山东上合会议等对供给端影响加大。

时间:4月底

焦化厂陷入亏损状态,当时北方钢厂高炉复产有限,焦炭需求提升还不明显,现货提涨动力主要在于焦企已陷入亏损,山西、河北部分焦企开始主动限产且山西临汾环保导阶段性受影响,而下游钢厂保持高利润,焦企有提涨改善运营状况诉求。5月上中旬焦炭现货三轮累计上涨150元/吨,该阶段钢厂焦炭库存水平仍高于2017年同期,高炉复产与徐州焦炉停产影响还未显现,上涨主要驱动来自于焦化厂亏损状态下钢厂让渡部分利润。

时间:4月下旬以及5月中上旬

北方高炉复产比较集中,5月7日徐州焦炉全面停产开始发酵,但供给影响有所滞后,徐州地区焦化厂合计产能约1500万吨/年,徐州地区焦化产能大于本地钢厂所需要的焦炭用量,钢厂、焦化厂同时停产导致华东地区焦炭供给收紧,从5月上旬两周焦炭总库存变化来看,当时焦炭供需处于紧平衡状态。

5月中旬北方钢厂高炉继续复产,由于徐州停产,焦企利润虽改善但全国产能利用率提升遇到瓶颈,焦炭供需缺口开始显现,整体库存开始有有明显下降,且该阶段华东地区钢厂有补库情况。

5月中下旬现货继续上涨300元/吨,该阶段驱动焦炉由于徐州停产提升受限、高炉复产后需求提升逐渐超过供给,且钢厂阶段性补库。

时间:6月后

乌海环保检查、山东上合会议导致焦炭供给端大幅收紧,焦炉开工降至75%,但需求端影响相对较小,焦炭供需缺口进一步放大,连续两周保持25万吨以上去库,焦化厂库存低位情况下继续提涨100元/吨,该阶段上涨驱动在于供给端环保收紧导致供需失衡,焦化厂利润虽然已达400元/吨左右,但是焦化厂极低库存情况下依旧提出涨价,并且钢厂很快落实。

后续焦炭基本面关注点主要仍在供给端,乌海环保限产及上合会议结束,供给端有所恢复后焦炭库存能否继续下降,徐州焦化厂、钢厂复产节奏以及环保督查是否对其他地区开工有所限制。

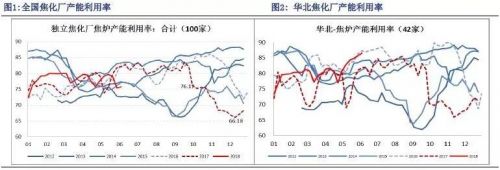

焦炭供给端从分区域开工更能观察地区环保影响程度,华北地区焦化厂自4月底以来基本没有受到环保影响,随着焦化厂利润提升开工也逐步提升,5月中旬全国焦化厂开工提升至79.7%时,华北地区开工已涨至84%左右高位,接近2017年9月焦化利润高位时水平,进入6月随着利润进一步抬升,华北地区开工仍挤压出部分供给,目前开工已达86.56%,后续继续提升空间有限。

华东地区产能利用率下降经历两个阶段,徐州停产后从70%降至67%,上合会议期间产能利用率进一步降至57%,上合会议结束后预计开工将恢复至67%左右水平。西北地区主要是6月初开始乌海环保检查影响,开工从85%最低降至70%。上合会议影响预计6月中旬结束,乌海地区开工也开始有所恢复,目前华北地区开工较5月中旬上升2%左右,乌海、山东地区开工恢复后预计全国焦炉产能利用率预计能恢复至80%左右。

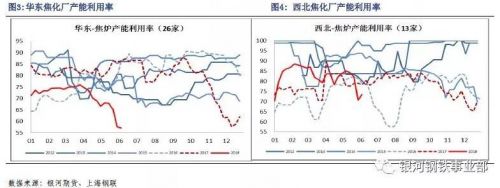

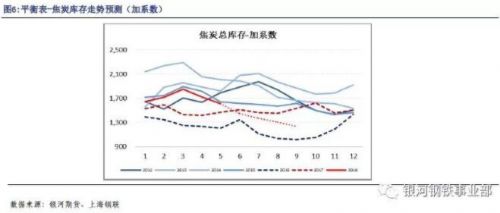

从上图焦企产能利用率、高炉产能利用率、焦炭总库存看更为直观,4月下旬至5月上旬焦炉开工、高炉开工同步提升,焦炭总库存较平稳,进入5月中旬后库存开始小幅下降,进入6月焦化产能利用率大幅下降后焦炭库存开始加速下降。右图5月上旬的焦炉、高炉开工值得关注,焦炉开工79%左右,高炉开工78%左右焦炭整体处于相对平衡状态,目前不考虑其他地区焦化环保限产增加,乌海、上合结束焦化开工预计恢复至80%,按照高炉80%开工来看,参照5月上旬焦炉、高炉静态对应水平,进入7月焦炭现货仍处于偏紧状态,且焦炉产能恢复过程中焦炭仍可能保持10-20万吨/周去库存。

目前焦炭整体库存高于2017年同期,6月剩下三周有望库存继续减少50万吨左右,从库存结构看,目前贸易商高库存出货,缓解一定市场需求压力,但焦化厂库存处于极低位置,整体库存下降情况下,焦化厂有继续提涨现货可能。

从焦炭平衡表体系看,6、7月生铁产量按照216.35万吨/天预计,8、9月份生铁按照214.35万吨/天预计,6、7月份焦炭产按照122万吨/天、126万吨预计/天,8、9月份焦炭产量按照125万吨/天预计,焦炭6月份库存将保持10%左右环比降速,7、8、9月份也将维持4%左右降速,现货偏紧。

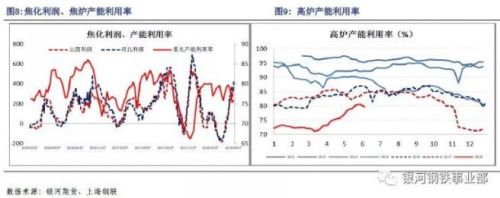

从图8、图9可以看到,去年取暖季高炉产能利用率一直维持在73%以下,而焦炉产能利用率主要受焦化厂利润影响,在2018年1月份焦化厂利润高位的时焦化产能利用率能提升至80%左右,焦化厂环保执行情况不及钢厂。

进入7月份后焦炭预计处于紧平衡状态,影响焦炭紧平衡的焦炉开工、高炉开工差值约在2-3%之内,从2017年取暖季来看,焦化厂高利润情况下开工下降不明显,而钢厂执行情况好情况下高炉产能利用率下降幅度大于焦炉,进入取暖季焦炭紧平衡状态缓解后焦化厂利润难以保持,现货有走弱压力,所以从时间差来考虑,焦炭9-1正套目前还具备空间,9月前焦化厂保持高利润,09盘面将跟随现货,而在取暖季焦化厂高利润难保持预期下,01盘面上行存在压力,且不排除在进入7、8月后01合约提前走弱,有可能重现1801-1805正套局面。

投资建议

入场点与仓位:J1809-J1901价差60-80元/吨时,建仓,J1809-J1901价差40-60元/吨时,加仓,

止损:J1809-J1901价差30元/吨时,止损。

基本面信号为,焦炭总库存处于下降状态。

止盈:随着时间的推移,需要验证焦炭7-8月库存走势,以及取暖季焦化限产有无政策变化,时间点大约在7月中旬-8月中旬左右。第一阶段止盈位价差大约在150左右,第二阶段止盈位价差大约在200左右。

风险提示

根据生态环境部6月7日印发的《2018-2019年蓝天保卫战重点区域强化督查方案》(下称《方案》),从范围来看,除京津冀及周边“2+26”城市外,此次督查新增汾渭平原11城——山西省吕梁、晋中、临汾、运城市,河南省洛阳、三门峡市,陕西省西安、咸阳、宝鸡、铜川、渭南市以及杨凌示范区; 2018年8月20日至2018年11月11日将对“2+26”城市、汾渭平原11城市开展全面督查,若今年取暖季焦化环保限产力度加大,导致焦化开工在进入取暖季后同高炉一样执行严格,远期走弱预期将落空。

[责任编辑:谢莹洁]

- 好文

- 钦佩

- 喜欢

- 泪奔

- 可爱

- 思考

【湾区】走进粤港澳大湾区

【湾区】走进粤港澳大湾区 【政务】奋进广东新时代 筑梦广东新征程

【政务】奋进广东新时代 筑梦广东新征程 【城市】听广州故事 赏活力名城

【城市】听广州故事 赏活力名城 【科技】全国水下机器人(湛江)大赛

【科技】全国水下机器人(湛江)大赛  【社会】疫情结束之后我最想......

【社会】疫情结束之后我最想......